MELALUI tulisan ini, saya ingin menunjukkan anomali (ketidakwajaran) yang terjadi pada sistem pengelolaan surat utang Indonesia, bila dibandingkan dengan sistem serupa yang diterapkan oleh negara-negara di Dunia.

Di sini secara spesifik saya ingin menyoroti anomali dari besaran imbal hasil/bunga/yield surat utang Indonesia.

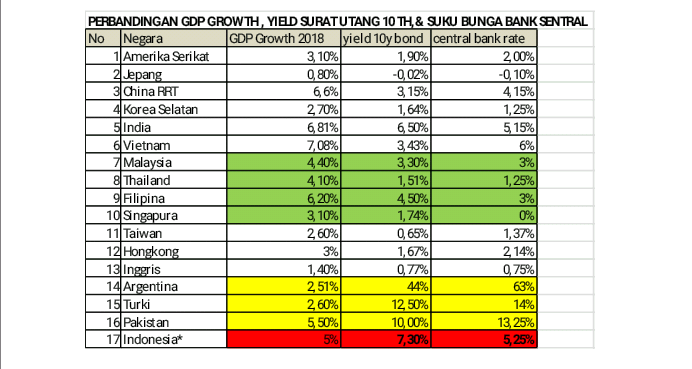

Tabel di atas menunjukkan data pertumbuhan ekonomi (GDP Growth), bunga/imbal hasil (yield) surat utang bertenor 10 tahun, dan suku bunga acuan bank sentral (central bank rate) dari 17 Negara termasuk Indonesia.

Ke-16 negara lainnya dipilih secara acak berdasarkan tingkat kemajuan ekonomi, berada di kawasan Asia Selatan dan Pasifik (tetangga Indonesia), dan perwakilan Negara di Dunia yang bunga/imbal hasilnya di atas Indonesia (Argentina, Turki, dan Pakistan).

Saya memasukkan indikator GDP Growth dan Central Bank Rate untuk diperbandingkan karena pentingnya kedua indikator tersebut untuk menganalisa kewajaran ataupun ketidakwajaran dari besaran imbal hasil/bunga/yield suatu Negara.

Yang akan saya tunjukkan pada inti tulisan ini setelah sub bagian “Anomali Pertama” berikut:

Anomali Pertama

Indonesia sendiri menggunakan Central Bank Rate (BI 7 Days Repo Rate) sebagai acuan resmi dalam menentukan besaran kupon surat utang. Seperti dikutip dari situs DJPPR Kementerian Keuangan, beberapa bulan lalu Indonesia menerbitkan surat utang SBR 007 yang bertenor 3 bulan (11 Oktober 2019 hingga 10 Januari 2020) dengan besaran kupon 7,95%.

Besaran 7,95% ini diperoleh dari rumus menjumlahkan BI 7 Days Repo Rate yang besarnya 5,25% dengan “spread tetap” (ditetapkan Kementerian Keuangan) yang besarnya 1,95%.

Perlu dicatat, besaran kupon sebesar 7,95% untuk surat utang SBR 007 yang bertenor 3 bulan tersebut ternyata nilainya lebih tinggi dari besaran yield acuan untuk surat utang bertenor 1 tahun yang hanya sebesar 5,5% dan bahkan masih lebih tinggi dari besaran yield acuan surat utang bertenor 10 tahun yang sebesar 7,3%.

Bila mengacu pada kurva yield kita, besaran kupon untuk surat utang bertenor 3 bulan seharusnya lebih kecil dari yield surat utang bertenor 1 tahun- atau seharusnya di bawah 5,5%. Mungkin idealnya besaran kupon surat utang SBR 007 itu kira–kira di 5,3%-5,4%. Inilah “Anomali Pertama”: besaran kupon tidak mengikuti yield acuan, selalu ditetapkan lebih tinggi.

Padahal menurut teori yang dipercaya secara ideal oleh para pelaku pasar, besaran imbal hasil/yield acuan ditentukan oleh mekanisme pasar. Artinya idealnya sebenarnya para investor/pelaku pasar uang sudah cukup nyaman dengan besaran kupon dengan nilai yang wajar sesuai yield acuan, 5,3%-5,4%.

Tetapi Pemerintah malah memberikan top up, bonus bunga tambahan, bagi investor sebesar 2,5% di atas yield acuan. Dalam mazhab neo-klasik yang masih menjadi ilmu ekonomi arus utama di Indonesia, bonus top up sebesar 2,5% ini dapat dikategorikan sebagai aktivitas rent seeking, karena telah mendistorsi pasar.

Dalam tulisan saya sebelumnya, ternyata pada kurun waktu 15 tahun terakhir (2005-2019) –masa di mana penerbitan surat utang terjadi besar-besaran- terdapat dua nama Menteri Keuangan Indonesia yang hobinya menetapkan besaran kupon surat utang 1-2% di atas besaran yield acuan, yaitu Sri Muyani (periode 2005-2010 dan 2016-2019) dan Chatib Basri (periode 2013-2014).

Sementara nama-nama Menkeu lainnya seperti Agus Martowardoyo (2010-2013) dan Bambang Brodjonegoro (2014-2016) tampak taat asas dengan menetapkan kupon sesuai yield acuan. Jadi, dalam periode 15 tahun masa keemasan penerbitan surat utang Indonesia, sepanjang 10 tahun (atau 2/3-masanya) telah terjadi Anomali Pertama, di mana: besaran kupon tidak mengikuti yield acuan, selalu ditetapkan lebih tinggi.

Anomali Kedua

Kita kembali berfokus pada tabel untuk dapat menemukan apa yang saya sebut sebagai “Anomali Kedua”. Bila diperhatikan baik-baik ketiga indikator (GDP Growth, yield surat utang 10 tahun, dan suku bunga bank sentral), ternyata ada dua kecenderungan besar:

1. Mayoritas, sebanyak tiga belas negara yang berada dari Nomor urut 1 (Amerika Serikat) hingga hinga no urut 13 (Inggris) di tabel, ternyata memiliki besaran yield surat utang 10 tahun selalu lebih kecil dari pertumbuhan ekonomi (GDP growth). Umumnya negara di Dunia seperti demikian.

2. Mayoritas juga, sebanyak sebelas negara yang berada di nomor urut 1,2,3, dan 6 dan nomor urut 11 hingga 16, ternyata memiliki besaran yield surat utang 10 tahun selalu lebih kecil (atau sama, dalam kasus Inggris) dari besaran suku bunga acuan bank sentral masing-masing negara.

Secara filosofi nilai tambah, Kecenderungan (1) memang wajar. Mana mungin ada negara yang begitu “bodoh” memberikan yield /bunga yang lebih tinggi dari angka pertumbuhan ekonomi/GDP growth negara tersebut.

Hanya 4 negara: Turki, Argentina, Pakistan, dan Indonesia yang terpaksa melakukan hal “bodoh” tersebut. Tapi bagi Turki, Argentina, dan Pakistan jelas dapat dipahami karena kondisi perekonomian makronya kurang stabil.

Bukti yang paling jelas dari kurang stabilnya perekonomian terutama ditunjukkan oleh kebijakan suku bunga acuan bank sentral yang sangat tinggi di ketiga negara tersebut (Argentina: 63%, Turki: 14%, dan Pakistan: 13,25%).

Jadi hanya tinggal Indonesia, satu-satunya negara yang perekonomiannya cukup stabil (suku bunga acuan di 5%), yang berlaku “tidak wajar” (bila tidak ingin menyebutnya “bodoh”) dengan memberikan besaran yield surat utang 10 tahun di atas besaran pertumbuhan ekonomi.

Kecenderungan (2), lebih banyak negara yang memberikan besaran yield surat utang 10 tahun lebih kecil dari suku bunga bank sentral. Kebijakan ini tidak hanya dilakukan oleh negara yang memiliki ekonomi raksasa atau maju seperti Amerika, Jepang, dan China, negara berkembang seperti Vietnam ternyata juga berani menerapkan hal demikian. Negara-negara yang kurang stabil seperti Argentina, Turki, dan Pakistan saja mengikuti Kecenderungan (2).

Jadi tidak selamanya kita harus terpaku pada rumus menetapkan besaran kupon atau yield dengan menambahkan semacam “spread tetap” di atas besaran suku bunga acuan. Ternyata dimungkinkan juga memberikan besaran yield surat utang di bawah suku bunga acuan bank sentral.

Secara filosofi keberpihakan kredit, Kecenderungan (2) memang sangat masuk akal. Karena kebijakan ini bermakna: setinggi-tingginya bunga/yield surat utang yang akan dinikmati oleh para investor yang kaya raya, tidak akan lebih tinggi dari bunga perbankan untuk rakyat sendiri di negara tersebut.

Namun, negara-negara di Asia yang terpaksa berbeda dari Kecenderungan (2) ternyata tetap mengikuti Kecenderungan (1), yaitu besaran yield tetap di bawah pertumbuhan GDP. Terkecuali lagi-lagi, Indonesia.

Dapat disimpulkan, besaran yield surat utang Indonesia tidak mengikuti baik Kecenderungan (1) maupun (2) seperti yang umum terjadi pada semua Negara. Inilah yang saya sebut sebagai “Anomali Kedua”. Anomali Kedua menjadikan yield surat utang Indonesia menjadi ketinggian secara tidak wajar bila dibandingkan dengan negara-negara peers, bahkan dengan yang ratingnya di bawah Indonesia.

Akibat jangka panjangnya jelas: bunga utang Indonesia akan semakin membengkak dari tahun ke tahun, menggerus alokasi untuk pos-pos yang lebih produktif. Dan bila semakin memburuk, Indonesia tinggal menunggu default-nya saja di masa mendatang.

Jelas ada masalah dalam mekanisme pasar surat utang Indonesia, sehingga kita menjadi satu-satunya Negara yang gagal menghasilkan besaran yield surat utang yang adil bagi pertumbuhan ekonomi Bangsa sekaligus juga adil bagi Rakyat.

Ini hipotesis saya: masalah ini timbul karena 2/3 dari masa pembentukan pasar surat utang Indonesia telah menderita distorsi pasar akibat aktivitas rent seeking yang disuburkan oleh Pemerintah (baca: Kementerian Keuangan di bawah Sri Mulyani dan Chatib Basri).

Sampai kapankah kita biarkan aktivitas rent seeking di pasar surat utang, yang merugikan Bangsa dan Rakyat ini berlangsung terus? Masa hukum kita tidak dapat bertindak tegas atas aktivitas yang menurut perhitungan saya, telah, sedang, dan akan merugikan kita ratusan triliun Rupiah?!

Oleh Gede Sandra, Pergerakan Kedaulatan Rakyat